IPO新常态正在变成。本年来看,在审企业数目较客岁已减少超6成,撤否宗派也在不断增加,年内已高达432家,到手上市仅94家。三项数据也在近三年中纷繁创下新低和新高。

先看联系IPO的三组数据变化:

易董数据泄露,浪漫现在,IPO在审企业共计237家,其中上交所70家(主板47家,科创板23家),深交所86家(主板33家,创业板53家),北交所81家。较2023年与2022年比较,在审企业分别下落65.75%、71.13%。

据各板块最新数据泄露,IPO撤否宗派已攀升至432家,撤单占据主因。其中共9家IPO被断绝注册。较2023年与2022年比较,撤单数目分别提高59.93%、48.26%。

与撤否数据变成显豁对比的是,据Wind数据泄露,浪漫现在,年内仅有94家IPO到手上市,融资总数为613.05亿元。较2023年与2022年比较,上市宗派分别减少69.97%、77.99%。

概括IPO三项数据来看,在审企业与上市宗派在近三年中均创下新低,撤否宗派则创下近三年新高。刊行节律方面,记者老成到,本年举座刊行节律或以三季度诀别较为显豁,三季度前后分别呈现先降后升的态势。

以月度诀别,1月共计刊行14家IPO为年内上市岑岭,5月下落至3家,直到10月及11月又出现小幅攀升,达到10家及11家。上市板块方面,创业板上市IPO宗派以36家为最多,融资额达到215.36亿元。勾搭监管联系IPO表述来看,严把IPO进口关在上半年被屡次说起,9月的国新办发布会上示意,保握了IPO、再融资的合适节律;10月则提到逐渐终了IPO常态化。

值得老成的是,自2023年下半年于今,首家未盈利企业科创板西岸奕材于11月18日被受理,这一积极信号也被阛阓解读受理审核节律有望回暖,也因此有券商预测2025年新股刊行速率回暖。

保荐机构撤否率同时比较显贵提高

年内撤否的432家IPO中,保荐机构座席是否发生变化?哪些变化与客岁同时比较较为显贵?

据Wind数据统计,浪漫现在,年内共计62家券商有除去面孔。IPO保荐宗派位居前十座席的券商分别为中信证券(92家)、中信建投(64家)、海通证券(51家)、民生证券(47家)、中金公司(47家)、华泰聚积证券(42家)、国金证券(40家)、国泰君安(39家)、招商证券(30家)、广发证券(20家);撤否率分别为57.61%、57.81%、56.86%、57.45%、59.57%、54.76%、67.50%、35.90%、50%、45%。

62家券商中,仅一家券商保荐面孔并未触及撤单,为华兴证券保荐的北交所IPO蓝色星际。因未在三个月内捣毁中止审核情形或补充提交灵验文献被断绝审核。

记者先前在《“IPO常态化”再被期待,10月以来过会及注册批文节律更紧凑,阛阓或正迎来新常态》中已作念过阶段性数据统计,比较之下,本次券商前十座席仍保握一致,保荐宗派与撤否率则小幅训诫。需老成的是,单看撤否率或难以客不雅评价券商的保荐质料。从体量来看,不管保荐宗派多还是少,券商撤否率很大程度上都会受到IPO除去宗派占比影响。在撤单宗派相恻隐形下,小体量保荐宗派的撤否率比大体量更高。

为何本年IPO撤否宗派如斯多,甚而创下近三年新高?记者从投行东说念主士了解到,这是受到多方面身分影响。长久来看,自客岁阶段性收紧IPO淡漠后,监管严把IPO准入关及讲演质料为主要原因。其次,在主板及创业板上市圭臬提高、科创板“硬科技”定位获得强化等一系列IPO文献鼎新后,企业是否能餍足各板块新条目亦然另一客不雅身分。关于企业来说,采选撤单寻求其他旅途或在编削后再次冲刺IPO或为更优选。

这一不雅点从客岁同时数据上或也能获得撑握。凭证Wind客岁同时数据泄露,保荐宗派排行前十券商的分别为中信证券(146家)、中信建投(112家)、海通证券(92家)、民生证券(81家)、国泰君安(77家)、中金公司(75家)、华泰聚积(74家)、国金证券(61家)、招商证券(44家)、国信证券(37家);其撤否率分别为16.44%、16.07%、18.48%、20.99%、24.68%、16%、17.57%、14.75%、25%、16.22%。相较于客岁,本年撤否率显贵增长,以第又名的中信证券为例,炒金本年撤否率比客岁同时就飞腾了41.17个百分点。而这一情形在头部及中小券商上齐有发生。

值得老成的是,撤否宗派不仅关乎到对保代个体经手项成见公示,还触及保荐机构执业质料及赓续评价。据上交所最新一期《刊行上市审核动态》中败露,2023年保荐机构执业质料评价共触及103家有业务履历的保荐机构。其中,A类共6家保荐机构,B类共20家,C类共8家,其余69家保荐机构因赓续年度无保荐上市公司概况无干预审核注册表情的首发面孔诀别为N类。年内监管也标明,将握续强化投行业务监管,鼓舞保荐机构进一步训诫执业质料。

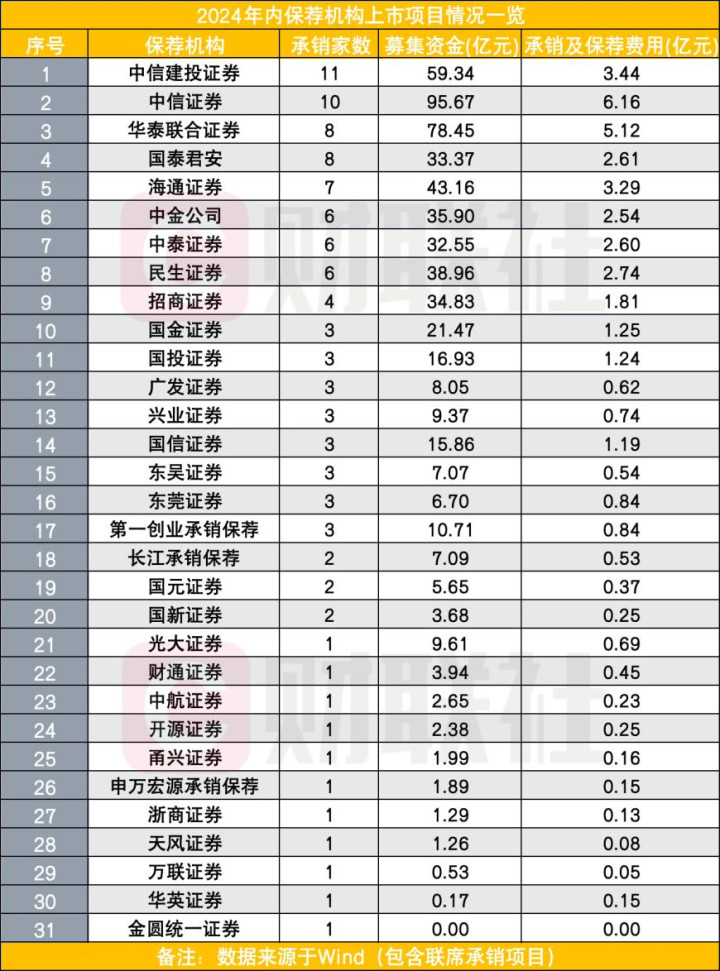

IPO上市数目创近三年新低,年内仅31家券商开张

在这波显贵的IPO撤单潮下,赓续联的是,IPO上市数目也在逐年递减,创下近三年新低。Wind数据标明,本年仅有94家IPO到手上市,共由31家券商保荐。与客岁同时300家IPO刊行上市、61家券商保荐比较,双双大幅减少。

其中,中信建投和中信证券是仅有的2家IPO上市数目为两位数的保荐机构,分别为11家和10家,募资总数分别为59.34亿元和95.67亿元。

在上榜的31家券商部队中,部分中小券商也占据弹丸之地且发达亮眼,如东莞证券(3家)、第一创业承销保荐(3家)、长江承销保荐(2家)和国新证券(2家)。其余多数中小券商上市面孔则为1家。

承销及保荐用度方面,有12家券商保荐费在1亿元以上,中信证券以6.16亿元保荐费为最高。值得善良的是,在剩余19家保荐费不及1亿元的券商中,仅金圆调和证券保荐费泄露费为0,其保荐面孔是与中金公司联席承销,为创业板星宸科技,于本年3月28日上市。

从在审企业数目来看,现在仍有237家IPO在列队恭候监管审核。创业板是其中在审企业数目最多的板块,共54家。与2023年和2022年在审企业宗派692家、821家比较,本年在审企业大幅减少。一边是突飞猛进的撤否量,一边是上市宗派递减,这237家在审企业日后若何分化也成为另一善良点。

撤否企业另寻前程,来岁IPO阛阓若何发展?

如斯之多IPO企业被撤否后,正谋求哪些前程?记者不雅察到,IPO撤否后发展总体可分为分拆失败归来母公司、换说念上市、并购重组等3大机会。

在IPO冲击上市路程中,部分撤否企业是从母公司分拆上市,即使上市失败,依旧不错归来到母公司赓续发展主业。据Wind数据统计,年内共32家IPO企业为分拆上市,其中19家IPO被撤否,均为主动撤单,概括谈判阛阓环境变化、本身发展设想和计谋定位为上述企业撤单主因。但证监会于4月12日也淡漠,要从严监管分拆上市。

换说念上市也为撤否IPO的另一采选。据Wind数据泄露,年内已有95家IPO在换说念后上市进度有新进展,北交所成为企业换说念首选。其中,共14家IPO在换说念后到手刊行,占总体比例为14.74%。客岁同时数据为47家换说念IPO到手刊行,占总体比例为59.49%。不错看到,本年换说念拟上市企业到手刊行比例有所下落。

此外,也有部分撤否企业弧线上市,通过并购重组力求作念大作念强。年内如原创业板IPO润阳股份将被通威股份收购,原科创板IPO联应时刻将被永安行收购。中信证券2025年策略会上也提到,A股阛阓IPO节律阶段性收紧以来,已有无数上市公司在IPO撤否企业中“淘金”。

2025年IPO阛阓会若何发展?中信证券A股阛阓2025年投资策略叙述测算,2025年IPO节律保握相对寂静,瞻望全年IPO数目在200家傍边,首发募资总数在1300亿元傍边。

凭证国泰君安2025年策略会瞻望,来岁沪深板块股票刊行节律有望回暖,中性预测下5亿领域A类账户全年打新增厚收益率约为3.32%。全年瞻望刊行数目150~210家,共计募资领域1600亿元隔邻。来岁IPO刊行节律及各项数据发达走向若何也有待进一步的不雅察。

本文源自:财联社